GIS:ゼネラルミルズの株価·決算·配当

ゼネラルミルズ (General Mills, Inc.) はシリアル食品やスナック類、冷凍食品、ヨーグルト、ミックス粉やパン生地等を製造するメーカーです。

まず、会社の概要や主な情報、近年のニュースなどを見てみましょう。

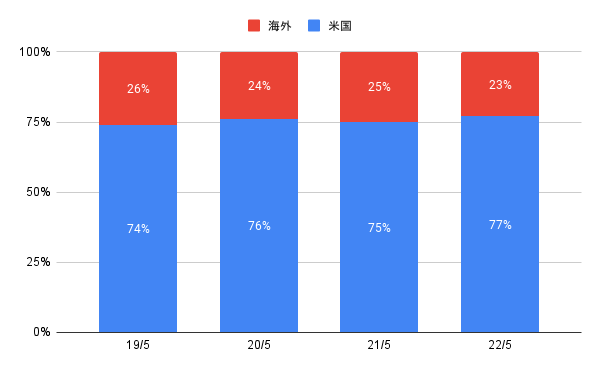

GISは世界13カ国に製造拠点を持ち、100か国以上でブランドやパッケージ物の食品を世界で製造・販売(売上比率は米国が6割程度)。

ブランドとしては「ベティ・クロッカー」や「ハーゲンダッツ」「ヨープレイト」等で世界に知られています。

WMT(ウォルマート)を主要顧客とし、日本でも森永製菓と合弁で森永スナック食品(旧名は森永ゼネラルミルズ)を設立しました。

18年にはペットフード大手のブルーバッファローを買収しています。

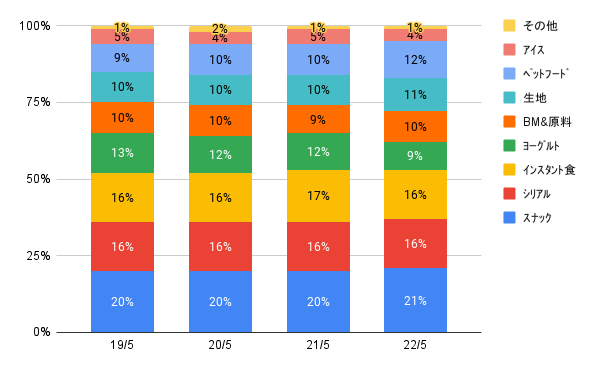

(以下、BM&原料=ベイキングミックス&原料)

【事業構成】

【地域別売上高】

株価:過去~現在

※チャート左目盛り:青線は株価推移、赤線は200日移動平均線

※チャート右目盛り:緑線は10年国債利回り

※株価の成長率や前日比(前日始値~前日終値)、52週高値/安値のほか、PER(株価収益率)、時価総額、株式数、取引の出来高などの内容を更新。リアルタイムは無理ですが株価は最大20分ディレイでフォロー。今後の見通しの参考情報として目標株価も掲載。

銘柄比較については関連記事(GISとKHCを比較:ゼネラルミルズとクラフトハインツ)を参照

配当利回りと配当金

年平均の配当利回りや配当成長率、配当性向、年間の一株配当($)、平均株価、通年EPSの動向を見てみます。

| 年 | 配当 | 平均株価 | 年EPS | |||

| 平均利回り | 成長率 | 配当性向 | 年計 | |||

| 2023 | 2.94% | 3% | 50% | 2.16 | 73.4 | 4.31 |

| 2022 | 2.91% | 3% | 48% | 2.10 | 72.1 | 4.42 |

| 2021 | 3.55% | 3% | 54% | 2.04 | 57.4 | 3.78 |

| 2020 | 3.66% | 1% | 56% | 1.98 | 54.1 | 3.56 |

| 2019 | 4.36% | 0% | 68% | 1.96 | 45 | 2.9 |

| 2018 | 5.00% | 1% | 54% | 1.96 | 39.2 | 3.64 |

| 2017 | 4.20% | 4% | 70% | 1.94 | 46.2 | 2.77 |

| 2016 | 3.71% | 8% | 67% | 1.86 | 50.1 | 2.77 |

| 2015 | 4.02% | 7% | 88% | 1.73 | 43 | 1.97 |

| 2014 | 4.19% | 13% | 57% | 1.61 | 38.4 | 2.83 |

| 2013 | 4.08% | 12% | 51% | 1.42 | 34.8 | 2.79 |

| 2012 | 4.64% | 9% | 54% | 1.27 | 27.4 | 2.35 |

| 2011 | 4.59% | 11% | 43% | 1.17 | 25.5 | 2.7 |

| 2010 | 4.45% | 17% | 47% | 1.05 | 23.6 | 2.24 |

| 2009 | 4.81% | 10% | 47% | 0.90 | 18.7 | 1.9 |

| 2008 | 4.29% | 8% | 44% | 0.82 | 19.1 | 1.85 |

四半期決算 予想:結果

マーケットにおけるEPSと売上の予想値の変動を更新してみます。

なお、GISのIRページ(四半期決算)はこちら

(※Q=四半期決算、予想値は英語版のヤフーファイナンスで更新)。

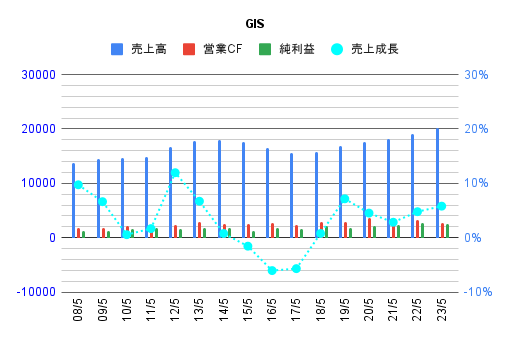

業績:財務情報

通期の売上、利益、資産、負債、資本、キャッシュフローなどの詳細を見てみます(単位は百万ドル)

なお、GISのIRページ(年次報告書)はこちら

損益計算(売上、純利益等)

| GIS | 売上高 | 売上成長 | 営業CF | 純利益 |

| 08/5 | 13652 | 10% | 1730 | 1295 |

| 09/5 | 14556 | 7% | 1828 | 1304 |

| 10/5 | 14636 | 1% | 2181 | 1531 |

| 11/5 | 14880 | 2% | 1531 | 1798 |

| 12/5 | 16658 | 12% | 2407 | 1567 |

| 13/5 | 17774 | 7% | 2926 | 1855 |

| 14/5 | 17910 | 1% | 2541 | 1824 |

| 15/5 | 17630 | -2% | 2543 | 1221 |

| 16/5 | 16563 | -6% | 2764 | 1697 |

| 17/5 | 15620 | -6% | 2415 | 1658 |

| 18/5 | 15740 | 1% | 2841 | 2131 |

| 19/5 | 16865 | 7% | 2807 | 1753 |

| 20/5 | 17627 | 5% | 3676 | 2181 |

| 21/5 | 18127 | 3% | 2983 | 2340 |

| 22/5 | 18993 | 5% | 3316 | 2707 |

| 23/5 | 20094 | 6% | 2779 | 2594 |

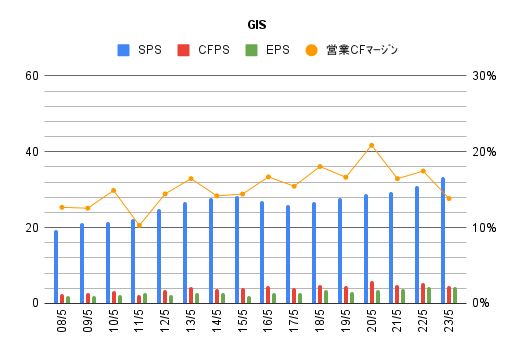

★一株当たり指標(EPS等)

次に、一株当たりで見た指標を見てみます。

※SPS:売上高÷株式数

※CFPS:営業キャッシュフロー÷株式数

※EPS:純利益÷株式発行数

※CFPS/SPS=営業キャッシュフローマージン。15%もあれば優良。

| GIS | SPS | CFPS | EPS | CFPS/SPS |

| 08/5 | 19.5 | 2.47 | 1.85 | 13% |

| 09/5 | 21.21 | 2.66 | 1.9 | 13% |

| 10/5 | 21.41 | 3.19 | 2.24 | 15% |

| 11/5 | 22.34 | 2.3 | 2.7 | 10% |

| 12/5 | 24.98 | 3.61 | 2.35 | 14% |

| 13/5 | 26.73 | 4.4 | 2.79 | 16% |

| 14/5 | 27.79 | 3.94 | 2.83 | 14% |

| 15/5 | 28.44 | 4.1 | 1.97 | 14% |

| 16/5 | 27.04 | 4.51 | 2.77 | 17% |

| 17/5 | 26.1 | 4.03 | 2.77 | 15% |

| 18/5 | 26.89 | 4.85 | 3.64 | 18% |

| 19/5 | 27.9 | 4.64 | 2.9 | 17% |

| 20/5 | 28.77 | 6 | 3.56 | 21% |

| 21/5 | 29.28 | 4.82 | 3.78 | 16% |

| 22/5 | 31.01 | 5.41 | 4.42 | 17% |

| 23/5 | 33.39 | 4.62 | 4.31 | 14% |

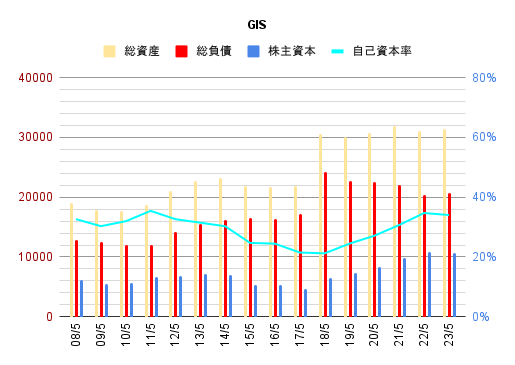

バランスシート

| GIS | 総資産 | 総負債 | 株主資本 | 自己資本率 |

| 08/5 | 19042 | 12826 | 6216 | 33% |

| 09/5 | 17875 | 12458 | 5417 | 30% |

| 10/5 | 17679 | 12031 | 5648 | 32% |

| 11/5 | 18675 | 12062 | 6613 | 35% |

| 12/5 | 21097 | 14214 | 6883 | 33% |

| 13/5 | 22658 | 15530 | 7128 | 31% |

| 14/5 | 23146 | 16140 | 7006 | 30% |

| 15/5 | 21832 | 16439 | 5393 | 25% |

| 16/5 | 21712 | 16405 | 5307 | 24% |

| 17/5 | 21813 | 17127 | 4686 | 21% |

| 18/5 | 30624 | 24132 | 6492 | 21% |

| 19/5 | 30111 | 22744 | 7367 | 24% |

| 20/5 | 30807 | 22457 | 8350 | 27% |

| 21/5 | 31842 | 22069 | 9773 | 31% |

| 22/5 | 31090 | 20302 | 10788 | 35% |

| 23/5 | 31452 | 20752 | 10700 | 34% |

★ROAとROEなど

| GIS | ROA | ROE | 負債比率 | 流動比率 |

| 08/5 | 7% | 21% | 206% | 75% |

| 09/5 | 7% | 24% | 230% | 98% |

| 10/5 | 9% | 27% | 213% | 92% |

| 11/5 | 10% | 27% | 182% | 107% |

| 12/5 | 7% | 23% | 207% | 96% |

| 13/5 | 8% | 26% | 218% | 81% |

| 14/5 | 8% | 26% | 230% | 81% |

| 15/5 | 6% | 23% | 305% | 75% |

| 16/5 | 8% | 32% | 309% | 79% |

| 17/5 | 8% | 35% | 365% | 76% |

| 18/5 | 7% | 33% | 372% | 56% |

| 19/5 | 6% | 24% | 309% | 59% |

| 20/5 | 7% | 26% | 269% | 68% |

| 21/5 | 7% | 24% | 226% | 70% |

| 22/5 | 9% | 25% | 188% | 63% |

| 23/5 | 8% | 24% | 194% | 69% |

★ROA=純利益÷総資産

★ROE=純利益÷自己資本

★負債比率=総負債÷株主資本 ※低ければ安全性は高い。借金して収益性を上げると負債比率は上がりがち。

★流動比率=流動資産÷流動負債 ※短期的な支払い能力を見る指標

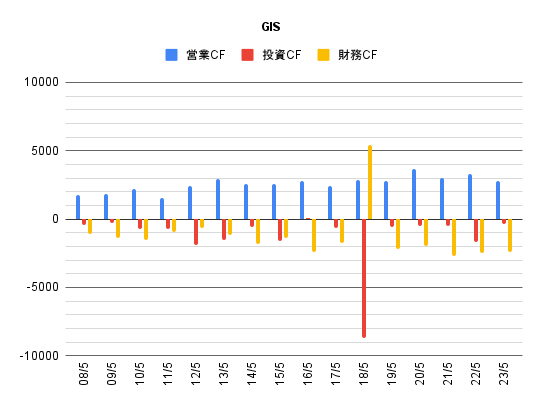

キャッシュフロー

| GIS | 営業CF | 投資CF | 財務CF |

| 08/5 | 1730 | -442 | -1093 |

| 09/5 | 1828 | -289 | -1405 |

| 10/5 | 2181 | -721 | -1504 |

| 11/5 | 1531 | -715 | -941 |

| 12/5 | 2407 | -1871 | -667 |

| 13/5 | 2926 | -1515 | -1140 |

| 14/5 | 2541 | -562 | -1824 |

| 15/5 | 2543 | -1602 | -1385 |

| 16/5 | 2764 | 93 | -2420 |

| 17/5 | 2415 | -647 | -1747 |

| 18/5 | 2841 | -8685 | 5446 |

| 19/5 | 2807 | -557 | -2176 |

| 20/5 | 3676 | -486 | -1942 |

| 21/5 | 2983 | -513 | -2716 |

| 22/5 | 3316 | -1691 | -2503 |

| 23/5 | 2779 | -346 | -2404 |