SO(サザンカンパニー)今後の見通し(配当推移・成長率・安全性)

サザンカンパニー(Southern Company)の配当利回りと株価分析

サザンカンパニー(Southern Company、ティッカーシンボル:SO)は米国南東部を拠点とする大手総合電力会社であり、安定した配当実績から配当投資家の間で高い評価を得ています。本分析では、過去17年間の財務データを基に、5〜10年の投資期間を想定する配当重視の投資家に向けて、同社の将来性と見通しを探ります。長期データは同社の年次報告書・10-Kと外部データベースを基に再構成しています。[3][4]

まず、サザンカンパニー(The Southern Company)の配当利回りと株価をチャート(直近90日間)で見てみます。

権利落ち日や配当性向(1株配当÷EPS、EPS比で配当を払い過ぎていないかを図る指標)等も確認してみます。

配当利回りと株価の推移:3ヶ月チャート

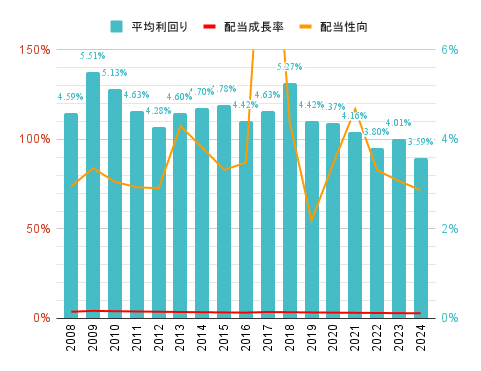

配当の安定性と成長性

次に、長期で指標を見ていきます。

以下の表では、EPSと1株配当は$(ドル)単位、配当成長率(表記は「成長率」)と配当性向は%単位で表示しています。

配当指標の推移

| 年度 | EPS | 1株配当 | 成長率 | 配当性向 |

|---|---|---|---|---|

| 2008 | 2.25 | 1.66 | 4 | 74 |

| 2009 | 2.06 | 1.73 | 4 | 84 |

| 2010 | 2.36 | 1.80 | 4 | 76 |

| 2011 | 2.55 | 1.87 | 4 | 73 |

| 2012 | 2.67 | 1.94 | 4 | 72 |

| 2013 | 1.87 | 2.01 | 4 | 107 |

| 2014 | 2.18 | 2.08 | 3 | 95 |

| 2015 | 2.59 | 2.15 | 3 | 83 |

| 2016 | 2.55 | 2.22 | 3 | 87 |

| 2017 | 0.84 | 2.30 | 3 | 274 |

| 2018 | 2.17 | 2.38 | 3 | 109 |

| 2019 | 4.50 | 2.46 | 3 | 54 |

| 2020 | 2.93 | 2.54 | 3 | 86 |

| 2021 | 2.24 | 2.62 | 3 | 116 |

| 2022 | 3.26 | 2.70 | 3 | 82 |

| 2023 | 3.62 | 2.78 | 3 | 76 |

| 2024 | 3.99 | 2.86 | 3 | 67 |

| 2025(予) | 4.25* | 2.96 | 3 | 69 |

*2025年EPS予想は、会社側が示す2025年通期調整後EPSガイダンス$4.20〜$4.30の中央値($4.25)を使用。[5]

一貫した配当増加の実績

サザンカンパニーの特徴のひとつは、2001年から現在まで24年連続で配当を増加させてきた実績です。2008年の1株当たり$1.66から2025年には$2.96へと、期間中に約78%増加しています。[1]

配当成長率の推移

配当成長率の推移は以下の通りです(いずれもおおよその年平均):

- 2008〜2012年:年平均約4%の成長

- 2013〜2019年:年平均約3.5%の成長

- 2020〜2025年:年平均約3%前後の成長

この成長率の緩やかな低下傾向は、企業の成熟化と規模拡大に伴って見られる一般的な現象です。現在の3%程度の成長率でも、多くの期間においてインフレ率を上回る水準を維持しており、実質的な購買力の維持・向上に寄与しています。

配当性向の変動と持続可能性

2025年の配当性向は会社予想EPSベースで約69%と、2019年の54%を上回る水準ですが、規制された公益事業としては許容範囲内にあります。過去には複数回にわたり100%を超える高い配当性向を記録したこともあるため、推移の中身を確認しておくと安心です。[3]

- 2013年(107%):環境規制対応コストなどに伴う利益圧迫

- 2017年(274%):ジョージア州ウェインズボロにあるボーグル原発3・4号機建設関連の特別損失計上

- 2018年(109%):引き続きボーグル原発関連費用の影響

- 2021年(116%):COVID-19パンデミックからの回復期における一時的な収益低下

公益事業会社であり、規制された価格で電力等を販売できるため安定的な収入源を確保しています。そのため、一般的な企業より高い配当性向でも持続可能とみられていますが、複数回にわたり100%を超える配当性向を記録している点には注意が必要です。近年は2022年以降、配当性向が徐々に低下傾向を示しており、ボーグル原発3号機が2023年、4号機が2024年に商業運転を開始したことにより、今後の収益性と配当負担のバランス改善が期待されます。[6]

財務パフォーマンスと成長見通し

以下の表では、売上高、営業CF、純利益はM$(百万ドル)単位、営業CFマージン(表記は同マージン)とROE(自己資本利益率=純利益÷株主資本×100%)は%単位で表示しています。

主要財務指標の推移

| 年度 | 売上高 | 営業CF | 同マージン | 純利益 | ROE |

|---|---|---|---|---|---|

| 2008 | 17,127 | 3,464 | 20 | 1,807 | 13 |

| 2009 | 15,743 | 3,263 | 21 | 1,708 | 11 |

| 2010 | 17,456 | 3,991 | 23 | 2,040 | 12 |

| 2011 | 17,657 | 5,903 | 33 | 2,268 | 12 |

| 2012 | 16,537 | 4,898 | 30 | 2,415 | 13 |

| 2013 | 17,087 | 6,097 | 36 | 1,710 | 9 |

| 2014 | 18,467 | 5,815 | 31 | 2,031 | 10 |

| 2015 | 17,489 | 6,274 | 36 | 2,421 | 11 |

| 2016 | 19,896 | 4,894 | 25 | 2,493 | 9 |

| 2017 | 23,031 | 6,394 | 28 | 880 | 3 |

| 2018 | 23,495 | 6,945 | 30 | 2,242 | 8 |

| 2019 | 21,419 | 5,781 | 27 | 4,754 | 17 |

| 2020 | 20,375 | 6,696 | 33 | 3,134 | 10 |

| 2021 | 23,113 | 6,169 | 27 | 2,408 | 7 |

| 2022 | 29,279 | 6,302 | 22 | 3,535 | 10 |

| 2023 | 25,253 | 7,553 | 30 | 3,976 | 11 |

| 2024 | 26,724 | 9,788 | 37 | 4,401 | 12 |

| 2025(9ヶ月) | 22,600 | NA | NA | 3,760 | NA |

2025年数値は2025年Q3決算時点の9ヶ月累計実績(売上高約$22.6B、純利益約$3.76B)。[2]

収益性と効率性の変動

直近の財務データからは、サザンカンパニーの収益指標に顕著な変化が見られます。[3][2]

- 営業CFマージンは2024年に37%となり、過去17年間で最高値を記録しました(営業CF $9,788M/売上高 $26,724M)。

- ROEは2017年の3%(ボーグル原発関連の特別損失の影響)から2024年には12%に回復しています。

- EPSは2020年から2024年にかけて2.93ドルから3.99ドルへと約36%増加しました。

- 2025年Q1は、売上高約$7.78B・調整後EPS $1.23と堅調で、前年比で大きく増益となりました(電力需要とデータセンター需要の増加が寄与)。[7]

- 2025年Q2は、EPS $0.92・売上高約$6.97Bと、前年同期比で売上は約8%増加しました。会社側はこのタイミングで、2025年通期調整後EPSガイダンス$4.20〜$4.30を維持しています。[5]

- 2025年Q3では、EPSが$1.55(前年同期$1.30)と大きく伸び、2025年1〜9月累計EPSは$3.56(前年同期$3.38)となりました。[2]

これらの指標は、ボーグル原発建設に伴う費用増加期間を経て、収益が回復・成長局面に入っていることを示しています。特に2017年のROE急減はジョージア州のボーグル原発建設関連の特別損失によるものであり、その後の回復は同プロジェクトの進展と完了を反映しています。[6]

安定したキャッシュフロー基盤

以下の表では、営業CF、投資CF、財務CFはM$(百万ドル)単位、営業CF成長率(表記は「成長率」)は%単位で表示しています。

| 年度 | 営業CF | 成長率 | 投資CF | 財務CF |

|---|---|---|---|---|

| 2008 | 3,464 | 1 | -4,126 | 878 |

| 2009 | 3,263 | -6 | -4,319 | 1,329 |

| 2010 | 3,991 | 22 | -4,256 | 22 |

| 2011 | 5,903 | 48 | -4,183 | -852 |

| 2012 | 4,898 | -17 | -5,168 | -417 |

| 2013 | 6,097 | 24 | -5,742 | -324 |

| 2014 | 5,815 | -5 | -6,408 | 644 |

| 2015 | 6,274 | 8 | -7,280 | 1,700 |

| 2016 | 4,894 | -22 | -20,047 | 15,725 |

| 2017 | 6,394 | 31 | -7,190 | 951 |

| 2018 | 6,945 | 9 | -5,760 | -1,813 |

| 2019 | 5,781 | -17 | -3,392 | -1,930 |

| 2020 | 6,696 | 16 | -7,030 | -576 |

| 2021 | 6,169 | -8 | -7,353 | 1,945 |

| 2022 | 6,302 | 2 | -8,430 | 2,336 |

| 2023 | 7,553 | 20 | -9,668 | 999 |

| 2024 | 9,788 | 30 | -9,400 | -208 |

公益事業の特徴は、規制された事業環境下での安定したキャッシュフロー生成能力にあります。サザンカンパニーの営業キャッシュフローには以下の特徴が見られます。[3]

- 2024年には営業CFが$9,788Mと過去最高額を記録

- 2016年に天然ガス供給大手AGL Resources(現Southern Company Gas)の買収があり、同年の投資CFは-20,047M$、財務CFは15,725M$と急増

- 2023年と2024年の営業CF成長率はそれぞれ20%と30%と顕著な増加を示しており、これはボーグル原発3号機(2023年稼働)と4号機(2024年稼働)の商業運転開始による効果が反映されていると考えられます。[6]

負債水準と資本構成

以下の表では、総資産、総負債、株主資本はM$(百万ドル)単位、自己資本率(「ECR」と表記。「Equity Capital Ratio」の略=株主資本÷総資産×100%)と負債比率(「負債÷株主資本×100%」で計算)は%単位で表示しています。

| 年度 | 総資産 | 総負債 | 株主資本 | ECR | 負債比率 |

|---|---|---|---|---|---|

| 2008 | 48,347 | 33,989 | 13,983 | 29 | 243 |

| 2009 | 52,046 | 36,086 | 15,585 | 30 | 232 |

| 2010 | 55,032 | 37,748 | 16,909 | 31 | 223 |

| 2011 | 59,267 | 40,607 | 18,285 | 31 | 222 |

| 2012 | 63,149 | 43,770 | 19,004 | 30 | 230 |

| 2013 | 64,546 | 44,407 | 19,764 | 31 | 225 |

| 2014 | 70,233 | 48,893 | 20,926 | 30 | 234 |

| 2015 | 78,318 | 56,175 | 21,982 | 28 | 256 |

| 2016 | 109,697 | 82,803 | 26,612 | 24 | 311 |

| 2017 | 111,005 | 85,153 | 25,528 | 23 | 334 |

| 2018 | 116,914 | 87,584 | 29,039 | 25 | 302 |

| 2019 | 118,700 | 86,650 | 27,505 | 23 | 315 |

| 2020 | 122,935 | 90,410 | 32,525 | 26 | 278 |

| 2021 | 127,534 | 94,967 | 32,567 | 26 | 292 |

| 2022 | 134,891 | 100,359 | 34,532 | 26 | 291 |

| 2023 | 139,331 | 104,106 | 35,225 | 25 | 296 |

| 2024 | 145,180 | 108,506 | 36,674 | 25 | 296 |

サザンカンパニーの資本構成には、以下の特徴が見られます。[3]

- 2016年には、天然ガス供給大手AGL Resources(現Southern Company Gas)の買収(約80億ドル)により総資産が前年比約40%増加(78,318M$から109,697M$へ)

- 負債比率は2015年の256%から2016年には311%へと急増し、2017年には334%まで上昇。その後は低下傾向を示し、2020年以降はおおむね280〜300%程度で推移

- 自己資本比率は、2015年までは約30%を維持していたが、AGL Resources買収以降は23〜26%の範囲で安定

- 株主資本は、2008年から2024年にかけて約2.6倍(13,983M$から36,674M$)に増加

負債比率は公益事業セクターの平均と比較しても高い水準にあります。これは長期にわたるボーグル原発建設プロジェクトとAGL Resources買収による影響が大きいと考えられます。公益事業は規制された安定収入を持つため一般企業より高い負債比率が許容されるものの、金利上昇環境下では利払い負担増加が懸念されます。一方で、ボーグル原発の稼働開始により今後の営業キャッシュフロー増加が見込まれることから、負債返済能力は中長期的には改善していく可能性があります。[6]

まとめ:長期配当投資家にとってのサザンカンパニー

サザンカンパニーの財務分析から、配当投資家にとって以下の強みとリスク要因が確認できます。

強み

- 24年連続の配当増加実績(配当貴族の称号まであと1年)[1]

- 78年連続で配当を維持または増加させている長期実績[1]

- 規制された公益事業としての安定した収入基盤

- ボーグル原発3号機・4号機の稼働開始による今後の収益拡大と低炭素電源ポートフォリオ強化の可能性[6]

- 2023年以降の営業キャッシュフローの顕著な増加傾向[3]

- 2025年の年間配当$2.96へ増額(前年比おおよそ3%台半ばの増配)[1]

- データセンター事業の成長(2025年Q1のデータセンター需要11%増、Q2には13%増)[7][5]

- 長期EPS成長率5〜7%というガイダンスを維持している点[5]

リスク要因と注意点

- 高い負債比率(おおむね300%前後)と金利上昇環境下での財務コスト増加リスク[3]

- 過去に複数回100%を超える配当性向を記録した履歴

- 2025年配当性向約69%と、今後の大型投資次第では増配余地が制約され得る水準

- ボーグル原発関連リスク(運転コストの不確実性、規制環境変化、将来的な廃炉費用など)[6]

- 規制リスク:公益事業は規制当局の決定が収益に直接影響を与える可能性があります

- 自然災害リスク:気候変動による異常傾向の強い気象により、インフラへの被害や復旧コストが増加する恐れがあります

- エネルギー転換リスク:脱炭素化に向けた巨額投資と市場環境の変化が収益性に影響する可能性があります

- サイバーセキュリティリスク:重要インフラであるため、サイバー攻撃の標的となるリスクがあります

- データセンター需要への依存度増加:急成長するデータセンター需要の変動が業績に与える影響

よくある質問

サザンカンパニーは2050年までにネットゼロ炭素排出を目指すと宣言しており、再生可能エネルギーへの投資を拡大しています。過去10年で石炭発電の比率を大幅に減少させ、天然ガスと再生可能エネルギーの比率を増加させています。太陽光発電への投資が特に顕著で、子会社のジョージア・パワーは州内最大級の太陽光発電事業者となっています。今後10年間で再生可能エネルギー発電容量をさらに拡大する計画であり、電力ミックスの分散化と脱炭素化を進めることで、データセンターを含む需要サイドの脱炭素ニーズに対応していく方針です。[3]

本文中の財務データ・配当実績・プロジェクト情報は、サザンカンパニーの公式IR資料・SEC提出書類・決算発表・長期統計データベースなどを基に筆者が再構成したものです。数値はいずれも2025年Q3決算および2025年10月の配当発表時点の情報に基づいており、それ以降に公表された情報は反映されていない可能性があります。

【注】(出典リンク)

- 配当履歴・連続増配年数・2025年の配当引き上げ → Southern Company – Dividends(配当情報) → Southern Company announces quarterly dividend(2025年10月20日)(確認日:2025-12-11) ↩

- 2025年Q3決算(9ヶ月累計EPSなど) → Southern Company – Investor Relations(2025年Q3決算リリース) → MarketScreener – Southern Company reports third-quarter 2025 earnings(確認日:2025-12-11) ↩

- 2024通期決算・キャッシュフロー・バランスシート → Southern Company – Annual Report / Form 10-K 2024 → TradingView – Southern Company Financials(要約データ)(確認日:2025-12-11) ↩

- 長期財務データ(2008〜2023年の売上・EPS・キャッシュフロー・資本構成) → Macrotrends – Southern Company Financial Statements(確認日:2025-12-11) ↩

- 2025年Q2決算・EPSガイダンス・データセンター需要13%増 → Southern Company – 2025年Q2決算資料・決算説明会スライド → MarketWatch – Southern Company reports second-quarter 2025 earnings(確認日:2025-12-11) ↩

- ボーグル原発3・4号機の商業運転開始・原発投資と低炭素電源ポートフォリオ → Southern Company – Newsroom(Vogtle Unit 3/4 商業運転開始リリース) → Reuters – Vogtle Unit 4 begins commercial operation(2024年4月)(確認日:2025-12-11) ↩

- 2025年Q1決算・データセンター需要11%増・50GW超の追加負荷パイプライン → Reuters – Southern Company Q1 2025 earnings(データセンター需要・ロードパイプライン) → Nasdaq – Data center demand and 50GW pipeline 解説記事(確認日:2025-12-11) ↩