PG(プロクター・アンド・ギャンブル) の配当推移

プロクター&ギャンブル(The Procter & Gamble Company)の配当利回りと株価をチャート(直近90日間)で見てみます。

権利落ち日や配当性向(1株配当÷EPS、EPS比で配当を払い過ぎていないかを図る指標)等も確認してみます。

配当利回りと株価の推移:3ヶ月チャート

年間利回り、配当成長率、配当性向、EPS等

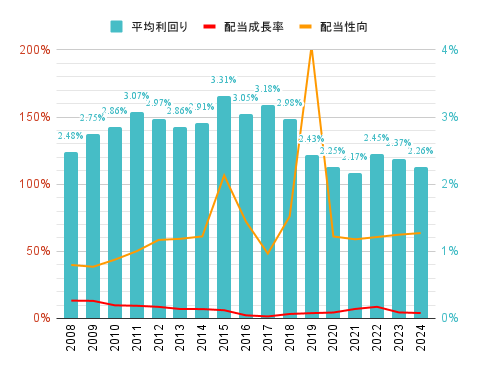

年平均の配当利回りや配当成長率、配当性向、年間の一株配当($)、平均株価、通年EPSの推移を確認してみます。

(*平均株価は7月1日~6月30日の期間で計算しています)

| 年 | 配当 | 平均株価 | 年EPS | |||

| 平均利回り | 成長率 | 配当性向 | 年計 | |||

| 2024 | 2.26% | 4% | 64% | 3.829 | 169.3 | 6.02 |

| 2023 | 2.37% | 4% | 62% | 3.681 | 155.3 | 5.9 |

| 2022 | 2.45% | 9% | 61% | 3.523 | 143.9 | 5.81 |

| 2021 | 2.17% | 7% | 59% | 3.242 | 149.2 | 5.5 |

| 2020 | 2.25% | 4% | 61% | 3.028 | 134.6 | 4.96 |

| 2019 | 2.43% | 4% | 203% | 2.9 | 119.3 | 1.43 |

| 2018 | 2.98% | 3% | 76% | 2.79 | 93.7 | 3.67 |

| 2017 | 3.18% | 2% | 48% | 2.7 | 84.9 | 5.59 |

| 2016 | 3.05% | 2% | 72% | 2.66 | 87.2 | 3.69 |

| 2015 | 3.31% | 6% | 107% | 2.6 | 78.5 | 2.44 |

| 2014 | 2.91% | 7% | 61% | 2.45 | 84.1 | 4.01 |

| 2013 | 2.86% | 7% | 59% | 2.29 | 80.1 | 3.86 |

| 2012 | 2.97% | 9% | 58% | 2.14 | 72 | 3.66 |

| 2011 | 3.07% | 9% | 50% | 1.97 | 64.1 | 3.93 |

| 2010 | 2.86% | 10% | 44% | 1.8 | 63 | 4.11 |

| 2009 | 2.75% | 13% | 38% | 1.64 | 59.7 | 4.26 |

| 2008 | 2.48% | 13% | 40% | 1.45 | 58.5 | 3.64 |

【出典】

配当王としての確固たる実績

プロクター・アンド・ギャンブル(P&G)の配当実績は、生活必需品企業としての安定性を象徴しています。同社は67年連続で配当を増額し続けている「配当王」として、S&P500の中でも最も信頼性の高い配当株の一つです。2008年から2024年にかけて、1株配当は1.45ドルから3.83ドルへと164%増加し、年平均成長率は約6.3%を記録しています。この期間中、一度も減配することなく、リーマンショック(2008年)やCOVID-19パンデミック(2020年)といった経済危機においても着実な配当成長を維持してきました。

配当成長率の推移

P&Gの配当成長率は安定性が際立っています:

- 2008〜2012年:高成長期(年間7〜13%の安定成長)

- 2013〜2016年:成熟期への移行(年間2〜7%の穏やかな成長)

- 2017〜2019年:安定成長期(年間2〜4%の持続的成長)

- 2020〜2024年:回復・加速期(年間4〜9%の成長率向上)

このパターンは、生活必需品企業特有の安定性と、P&Gの戦略的なブランド・ポートフォリオ最適化の成果を反映しています。特に注目すべきは、2020年以降の配当成長率の向上(4%、7%、9%、4%、4%)で、これはコロナ禍での巣籠もり需要とデジタル変革への対応が功を奏した結果です。同社の配当政策は「持続可能な成長」を重視しており、短期的な利益最大化よりも長期的な株主価値創造を優先しています。

配当利回りの安定性

P&Gの配当利回りは、一般的に2.5%〜3.5%の範囲で推移し、生活必需品セクターとしては魅力的な水準を維持しています。特に注目すべき点は:

- 安定した利回り水準:過去16年間で大きな変動が少なく、予測可能性が高い

- インフレ対応力:配当の継続的な増額により、実質的な購買力を維持

- 株価の安定性:配当利回りの安定は、株価の相対的な安定性も示唆

P&Gの配当利回りは、高配当株ではないものの、配当成長と株価上昇の組み合わせによる総リターンの魅力があります。生活必需品という景気耐性の高い事業モデルにより、経済環境の変動に関わらず安定した配当収入を期待できる点が、長期投資家にとっての大きな魅力となっています。

配当性向の健全性

P&Gの配当性向は、健全な水準で安定しています。2008年の40%から2024年の64%へと上昇傾向にありますが、これは同社の成熟度を反映した自然な変化です。特に注目すべき点は:

安定した配当性向の推移:

- 2008〜2014年:40〜61%の安定した範囲

- 2015年:107%の一時的上昇(事業リストラクチャリングによる利益減少)

- 2016〜2024年:48〜76%の健全な水準で推移

- 2019年の203%:一時的な純利益減少による計算上の異常値

健全性の背景:P&Gの配当性向が健全である理由は、生活必需品事業の特性にあります。同社の製品(洗剤、歯磨き粉、シャンプーなど)は日常的に消費され、景気変動の影響を受けにくいため、収益の予測可能性が高く、配当支払いの持続可能性も確保されています。また、強力なブランド力により価格決定力を持っており、インフレ環境下でも利益率を維持できる構造的優位性があります。

2015年と2019年の配当性向上昇は、事業再編に伴う一時的な利益減少によるものであり、キャッシュフロー・ベースでは十分な配当支払い能力を維持していました。これは、P&Gが収益の質と配当の持続可能性を重視していることを示しています。

財務パフォーマンスと成長見通し

以下の表では、売上高、営業CF、純利益はM$(百万ドル)単位、営業CFマージン(表記は同マージン)は%単位で表示しています。

主要財務指標の推移

| 年度 | 売上高 | 営業CF | 同マージン | 純利益 |

|---|---|---|---|---|

| 2008 | 79,257 | 15,008 | 19 | 12,075 |

| 2009 | 76,694 | 14,919 | 19 | 13,436 |

| 2010 | 77,567 | 16,131 | 21 | 12,736 |

| 2011 | 81,104 | 13,330 | 16 | 11,797 |

| 2012 | 82,006 | 13,284 | 16 | 10,756 |

| 2013 | 80,116 | 14,873 | 19 | 11,312 |

| 2014 | 74,401 | 13,958 | 19 | 11,643 |

| 2015 | 70,749 | 14,608 | 21 | 7,036 |

| 2016 | 65,299 | 15,435 | 24 | 10,508 |

| 2017 | 66,832 | 12,753 | 20 | 15,326 |

| 2018 | 66,832 | 14,867 | 22 | 9,750 |

| 2019 | 67,684 | 15,242 | 23 | 3,897 |

| 2020 | 70,950 | 17,403 | 25 | 13,027 |

| 2021 | 76,118 | 18,371 | 24 | 14,306 |

| 2022 | 80,187 | 16,723 | 21 | 14,742 |

| 2023 | 82,006 | 16,848 | 21 | 14,653 |

| 2024 | 84,039 | 19,846 | 24 | 14,879 |

収益性と効率性の向上

P&Gの財務データからは、生活必需品企業としての強固な収益基盤と継続的な効率性改善が見てとれます:

- 売上高は2014〜2016年の調整期を経て、2017年以降回復傾向で2024年には84,039M$まで成長

- 営業CFマージンは19〜25%の高水準で安定し、2024年には24%を達成

- 純利益は事業再編の影響で変動があったものの、近年は14,000M$台で安定

- 2020年のパンデミック時には逆に業績が向上(巣籠もり需要とeコマース加速)

特に注目すべきは、2014〜2016年の「集中と選択」戦略による一時的な売上減少と、その後の収益性向上です。同社は収益性の低いブランドを売却し、コア・ブランドに集中することで、売上規模は縮小したものの利益率は大幅に改善しました。2020年以降の成長再加速は、この戦略転換の成果が表れたものと考えられます。

優秀なキャッシュフロー創出力

以下の表では、営業CF、投資CF、財務CFはM$(百万ドル)単位、営業CF成長率(表記は「成長率」)は%単位で表示しています。

| 年度 | 営業CF | 成長率 | 投資CF | 財務CF |

|---|---|---|---|---|

| 2008 | 15,008 | 12 | -2,549 | -14,844 |

| 2009 | 14,919 | -1 | -2,353 | -10,814 |

| 2010 | 16,131 | 8 | -597 | -17,314 |

| 2011 | 13,330 | -17 | -3,482 | -10,122 |

| 2012 | 13,284 | 0 | -1,093 | -10,410 |

| 2013 | 14,873 | 12 | -6,295 | -7,071 |

| 2014 | 13,958 | -6 | -4,100 | -7,279 |

| 2015 | 14,608 | 5 | -2,890 | -13,019 |

| 2016 | 15,435 | 6 | -5,575 | -9,213 |

| 2017 | 12,753 | -17 | -6,685 | -8,568 |

| 2018 | 14,867 | 17 | -3,511 | -14,375 |

| 2019 | 15,242 | 3 | -3,490 | -9,994 |

| 2020 | 17,403 | 14 | 3,045 | -8,367 |

| 2021 | 18,371 | 6 | -2,834 | -21,531 |

| 2022 | 16,723 | -9 | -4,424 | -14,876 |

| 2023 | 16,848 | 1 | -3,500 | -12,146 |

| 2024 | 19,846 | 18 | -3,504 | -14,855 |

P&Gの最大の強みは、安定したキャッシュフロー創出能力にあります。生活必需品企業として、景気変動に左右されにくい収益構造を持っています:

- 営業CFは過去16年間で13,000M$〜19,000M$台の安定した範囲で推移

- 2020年のパンデミック時にはむしろ営業CFが向上(17,403M$→18,371M$)

- 投資CFは比較的少額で、asset-lightなビジネスモデルを反映

- 財務CFの大幅なマイナスは、積極的な株主還元(配当と自社株買い)を示す

投資CFの特徴として、2020年に3,045M$のプラスを記録していますが、これは不要な事業売却による収入が主因です。通常は年間2,000M$〜6,000M$程度の設備投資を行っており、製造業としては相対的に設備投資負担が軽いことが分かります。

財務CFの大幅なマイナスは、P&Gが「株主還元重視」の資本配分を行っていることを示しています。特に2021年の-21,531M$は過去最大の株主還元を実施した年で、同社の株主重視姿勢が鮮明に表れています。

キャッシュフロー分析のポイント:P&Gのキャッシュフローパターンは、「安定創出→効率投資→積極還元」のサイクルを示しています。同社は設備集約的でないビジネスモデルにより、創出したキャッシュの大部分を株主還元に充てることができ、これが配当王としての地位を支えています。

健全な財務基盤

以下の表では、総資産、総負債、株主資本はM$(百万ドル)単位、自己資本率は%単位で表示しています。

| 年度 | 総資産 | 総負債 | 株主資本 | 自己資本率 | ROE |

|---|---|---|---|---|---|

| 2008 | 143,992 | 74,498 | 69,494 | 48 | 17 |

| 2009 | 134,833 | 71,451 | 63,099 | 47 | 21 |

| 2010 | 128,172 | 66,733 | 61,115 | 48 | 21 |

| 2011 | 138,354 | 70,353 | 67,640 | 49 | 17 |

| 2012 | 132,244 | 68,209 | 63,439 | 48 | 17 |

| 2013 | 139,263 | 70,554 | 68,064 | 49 | 17 |

| 2014 | 144,266 | 74,290 | 69,214 | 48 | 17 |

| 2015 | 129,495 | 66,445 | 62,419 | 48 | 11 |

| 2016 | 127,136 | 69,153 | 57,341 | 45 | 18 |

| 2017 | 120,406 | 64,628 | 55,184 | 46 | 28 |

| 2018 | 118,310 | 65,427 | 52,293 | 44 | 19 |

| 2019 | 115,095 | 67,516 | 47,194 | 41 | 8 |

| 2020 | 120,700 | 73,822 | 46,878 | 39 | 28 |

| 2021 | 119,307 | 72,653 | 46,654 | 39 | 31 |

| 2022 | 117,208 | 70,354 | 46,854 | 40 | 31 |

| 2023 | 120,829 | 73,764 | 47,065 | 39 | 31 |

| 2024 | 122,370 | 71,812 | 50,558 | 41 | 29 |

P&Gの財務基盤は、生活必需品企業として適切な健全性を維持しています:

- 自己資本率は39〜49%の範囲で安定し、2024年には41%まで回復

- ROEは多くの年で17〜31%の高い水準を維持

- 総資産は事業再編により2014年以降スリム化が進行

- 株主資本は自社株買いにより減少しているが、これは意図的な資本効率化

財務指標の変化には、以下の戦略的要因が影響しています:

- 2014〜2016年:「集中と選択」戦略による事業売却と資産スリム化

- 2017年以降:積極的な自社株買いによる資本効率向上

- 2020年〜:パンデミック対応とデジタル投資の拡大

ROEの高さは、P&Gの優秀な資本効率性を示しています。特に2020年以降の30%前後の高いROEは、強力なブランド力による高い利益率と、効率的な資本構成の結果です。自己資本率の適度な低下は、株主還元を重視した結果であり、財務レバレッジを効果的に活用していることを示しています。

まとめ:長期配当投資家にとってのP&Gとは?

P&Gは、67年連続増配の「配当王」として、長期配当投資家にとって最も信頼性の高い投資先の一つです。生活必需品という景気耐性の高い事業モデルにより、経済環境の変動に関わらず安定した配当成長を期待できます。

同社の強みは以下の点にあります:

- 67年連続増配という類まれな配当成長実績

- 生活必需品による安定した収益基盤と景気耐性

- 強力なブランド力による価格決定力とインフレ対応力

- 高いキャッシュフロー創出能力(営業CFマージン20%超)

- asset-lightなビジネスモデルによる高い資本効率性

- グローバル市場でのリーダーシップと成長機会

- ESG投資への適合性(持続可能性への取り組み)

- デジタル変革とeコマース対応による新たな成長軸

一方で、注意すべき点としては:

- 成熟市場での成長率鈍化リスク

- 新興国での競合激化

- 原材料価格の上昇圧力

- 為替変動の影響(海外売上比率の高さ)

- 消費者嗜好の変化への対応

- 規制環境の変化(環境・健康関連)

- デジタル・ネイティブ企業との競争

投資家へのポイント:P&Gへの投資は、「安定性と予測可能性」を重視する長期配当投資家に最適です。同社は急激な成長は期待できないものの、配当の継続的な増額と株価の緩やかな上昇により、年率7〜10%程度の安定したトータルリターンを期待できます。特に、インフレ環境下での実質購買力の維持、経済危機時の配当継続能力、そして67年という配当成長の歴史は、他社では代替できない価値です。長期的には、新興国市場での成長加速とデジタル変革による効率性向上が、持続的な価値創造を支えるでしょう。

よくある質問

P&Gの配当はどれくらい安全ですか?

P&Gの配当安全性は極めて高いと評価できます。67年連続増配という実績は、リーマンショックやCOVID-19パンデミックなど、複数の経済危機を乗り越えてきた証拠です。配当性向は40〜64%の健全な範囲で推移し、営業キャッシュフローは配当支払いを十分にカバーしています。生活必需品という事業の性質上、需要の安定性が高く、景気後退時でも売上・利益の大幅な減少は起こりにくい構造です。また、強力なブランド力により価格転嫁能力を持っているため、インフレ環境下でも実質的な利益率を維持できます。現在の財務状況と事業基盤を考慮すると、今後も配当の継続的な増額が期待できます。

P&Gの成長率が鈍化していることは懸念材料ではないですか?

P&Gの売上成長率が1〜7%と穏やかなのは、生活必需品業界の成熟度を反映した自然な現象です。同社は2014年からの「集中と選択」戦略により、収益性の低い事業を売却し、コア・ブランドに経営資源を集中させました。この結果、売上成長率は穏やかになったものの、利益率と資本効率性は大幅に改善しています。現在、同社はeコマースの拡大、新興国市場での成長、イノベーションによる付加価値向上に注力しており、質の高い成長を追求しています。配当投資家にとっては、急激な成長よりも持続可能で予測可能な成長の方が重要であり、P&Gのアプローチは長期的な株主価値創造に適しています。

インフレや原材料価格上昇はP&Gの収益性にどのような影響を与えますか?

P&Gは強力なブランド力と価格決定力により、インフレ圧力に対する耐性を持っています。同社の製品は日常的に使用される必需品であり、価格に対する需要の弾力性が低いため、コスト上昇を価格に転嫁しやすい特性があります。過去のデータを見ても、原材料価格上昇期において、同社は段階的な価格改定により利益率を維持してきました。また、継続的なコスト削減プログラム、サプライチェーンの最適化、生産性向上により、インフレ圧力を吸収する能力を強化しています。ただし、価格転嫁には一定の時間差があるため、短期的には利益率の圧迫が生じる可能性はありますが、中長期的には安定した収益性を維持できると考えられます。

新興国市場での競合激化はP&Gの成長にどのような影響を与えますか?

新興国市場での競合激化は確かに課題ですが、P&Gは戦略的に対応を進めています。同社は現地の消費者ニーズに合わせた製品開発、現地生産によるコスト競争力の向上、デジタルマーケティングの活用による効率的な市場浸透を図っています。また、プレミアム・ブランドとしてのポジショニングを維持しながら、中間所得層向けの価格帯製品も展開することで、市場の拡大に対応しています。新興国での人口増加と所得向上は長期的な成長機会であり、P&Gの製品カテゴリー(衛生用品、ヘルスケア製品など)への需要拡大が期待されます。競合は激しくなっていますが、ブランド力、品質、イノベーション力において優位性を持っており、持続的な成長を実現できると考えられます。

【出典】

- P&G Investor Relations

- P&G Annual Report

- SEC Filing – Procter & Gamble

- 提供された財務データに基づく分析