BA(ボーイング)今後の見通し

ボーイング(Boeing Company)の今後の見通しを考えるために、まず、金利と株価チャートの推移を参照し、次に、直近の決算を確認します。

目標株価やPERなどの情報も踏まえて主な指標についても掲載します。

金利と株価:過去~現在

※チャート左目盛り:青線は株価推移、赤線は200日移動平均線

※チャート右目盛り:緑線は10年国債利回り

※株価の成長率や前日比(前日始値~前日終値)、52週高値/安値のほか、PER(株価収益率)、時価総額、株式数、取引の出来高などの内容を更新。リアルタイムは無理ですが株価は最大20分ディレイでフォロー。

銘柄比較については関連記事(BAとRTXを比較:ボーイングとレイセオンテクノロジーズ)を参照

直近決算

4月23日(米国時間)にBA(ボーイング)は決算を発表しました。

★業績

《四半期》

・EPS:予想-1.25$→結果-0.49$

・売上高:予想194.9億$→結果195億$(前年同期比+18%)

★出所

・IRプレスリリース

・予想値はstreetinsiderを参照しました

企業概要

ボーイングは世界最大級とも言われる航空・宇宙メーカーとして、民間航空機と軍需分野(防衛・宇宙およびセキュリティ)において幅広い製品とサービスを提供しています。

1916年の設立以降、アメリカを代表する航空宇宙企業として発展し、1970年代以降は大型旅客機「707」や「747」、次世代機の「787ドリームライナー」などで世界市場を牽引してきました。

1997年にマクドネルダグラスとの合併を経て、規模と技術力が一層拡大し、民間機市場では欧州のエアバスと市場を二分するほどの存在感を誇っています。

その事業は大きく以下の4つの主要セグメントに分類されています。

★商用航空機部門:世界中の航空会社向けに旅客機の設計、製造、販売、アフターサービスを行っています(代表機種はボーイング737、777、787ドリームライナーなど)。

★防衛・宇宙およびセキュリティ:防衛分野では、戦闘機、輸送機、空中給油機、無人航空機、電子防衛システム、ロケットエンジン、人工衛星などを提供。軍用機分野においてボーイングは世界2位の大手メーカーです。

★グローバルサービス:製品販売後のサポートを重視し、メンテナンス、修理、オーバーホール(MRO)サービス、部品交換、改修、アップグレード、さらにはデータ分析や情報サービスなどを提供。

★技術開発とイノベーション:最新技術の積極的な導入により、製品の安全性、効率性、環境性能を向上。デジタル設計、3Dプリンティング、先進シミュレーション技術などが、次世代航空機や防衛システムの開発に生かされています

〔近年の動き〕

2017年には、グローバルサービス部門が組織横断的にサービス機能を統合し、より効率的かつ包括的なサポート体制を構築しました。これにより、顧客である航空会社や政府機関の長期的な運用支援を強化しました.

過去数年、採算性の高い民間機への注力を強め、大型ジャンボ機である747の生産を縮小または撤退し、より効率的な小型・中型機へのシフトを進めています。

ボーイングの737MAXは、2018年10月にライオンエア墜落事故を契機に運用停止となり、その後2019年3月にはエチオピア航空の墜落事故も発生しました。

これらの事故を受け、同社はソフトウェアの更新や運用体制の見直しを実施し、2020年11月には再認証を得て運転再開されました。

24年1月にも「737MAX―9」の機体の一部が飛行中に吹き飛ぶ事故が発生。

同機種の安全性や信頼性に対する市場の懸念は完全には払拭されておらず、今後も厳しい安全管理が求められています。

【出典】

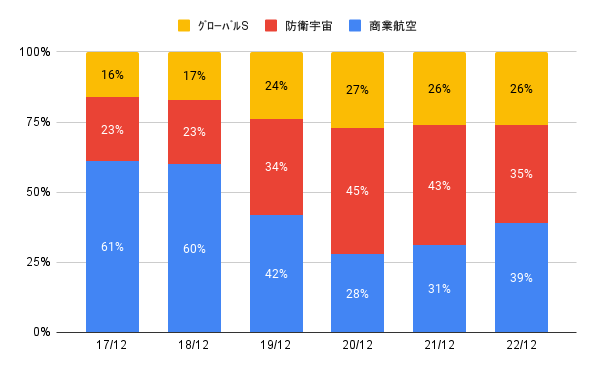

【事業構成】

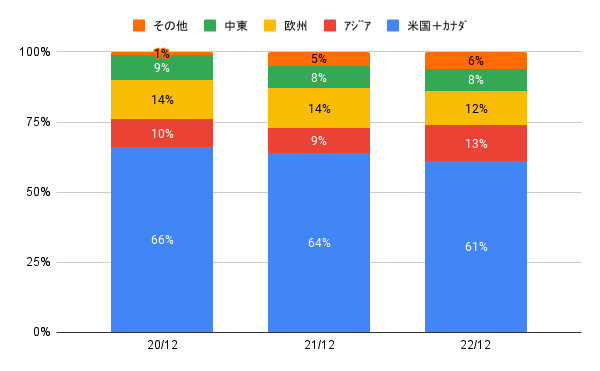

【地域別売上高】