JPM(JPモルガンチェース)今後の見通し

JPモルガンチェース(JPMorgan Chase & Co.)の今後の見通しを考えるために、まず、金利と株価チャートの推移を参照し、次に、直近の決算を確認します。

目標株価やPERなどの情報も踏まえて主な指標についても掲載します。

金利と株価:過去~現在

※チャート左目盛り:青線は株価推移、赤線は200日移動平均線

※チャート右目盛り:緑線は10年国債利回り

※株価の成長率や前日比(前日始値~前日終値)、52週高値/安値のほか、PER(株価収益率)、時価総額、株式数、取引の出来高などの内容を更新。リアルタイムは無理ですが株価は最大20分ディレイでフォロー。

銘柄比較については関連記事(JPM/BAC:JPモルガンとバンクオブアメリカを比較)を参照

直近決算

JPM(JPモルガン)は4月11日(米国時間)に決算を発表しました。

★業績

《四半期》

・EPS:予想4.62$→結果5.07$

・売上高:予想439億$→結果453.1億$(前年同期比+8%)

Net revenue – reportedが45.31B

(*上記はstreetinsiderの予想値を利用)

Net revenue – managedが46.01B

(*CNBCはmanagedの収益を採り、予想441.1億$→結果460.1億$)

★出典:IRページ

★予想値は以下のページを参照しました。

1:streetinsider

2:CNBC

企業概要

JPモルガンチェース(JPMorgan Chase & Co.)は総資産、収益力、時価総額で世界屈指の規模を誇る世界最大級の金融グループです。

ニューヨークに本社を置き、リテールバンキング、投資銀行、資産運用、プライベートバンキング、商業金融など、多岐にわたる金融サービスを国内外で展開。

米国を中心にして世界60ヵ国以上に営業拠点を有するグローバル企業として、企業、政府、機関投資家、富裕層など幅広い顧客にサービスを提供しています。

「JPモルガン」ブランドは主に機関投資家・大企業向け、「チェース」ブランドは個人・中小企業向けのサービスに使用されています。

JPMの起源は、J.P.モルガン、チェース・マンハッタン銀行、マンハッタン・メロン銀行など、歴史的に有力な金融機関の合併・再編によって形成されました。

これらの企業は、20世紀初頭からアメリカ経済の基盤を支える存在として活躍し、1990年代~2000年代にかけて合併が進み、現在の総合金融グループとしての体制が確立されました。

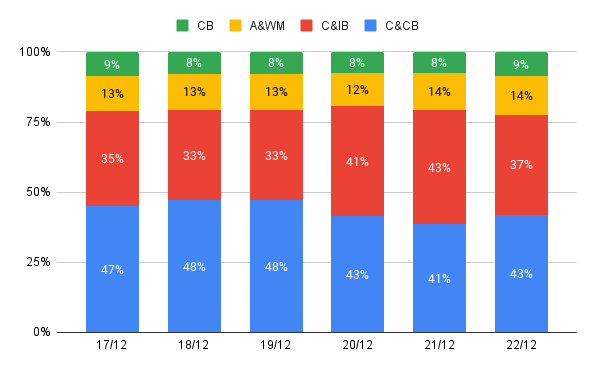

JPMは、以下の主要な事業セグメントで展開しています。

★Consumer & Community Banking (C&CB): 個人および中小企業向けの預金、住宅ローン、クレジットカード、日常的なバンキングサービスなどを提供。広範な支店網とデジタルチャネルを通じて、顧客の利便性を向上させるとともに、地域コミュニティとの連携を強化しています。

★Corporate & Investment Banking (C&IB): 大企業、政府機関、国際市場向けの投資銀行業務、M&Aアドバイザリー、資金調達、債券発行など。特に債券市場においては強みを発揮し、グローバルな資金調達を支援しています。

★Asset & Wealth Management (A&WM): 個人および機関投資家向けの資産運用、投資管理、プライベートバンキングサービスを提供。長期的な資産成長と財務計画を支援し、高い収益性と安定性を提供しています。

★Commercial Banking (CB): 中堅企業向けに、貸出、キャッシュマネジメント、貿易金融などの商業金融サービスを提供。企業の日常的な資金調達と運用の効率化を支援するため、柔軟なサービスを展開しています。

JPMの強みは、グローバルな規模と資本力、多角的な金融サービス、ブランド戦略、そして先進のデジタル技術にあります。

例えば、最新のデジタル技術とフィンテックを積極的に取り入れ、業務効率化と顧客サービスの向上に努めています。

デジタルバンキングとオンラインサービス: オンラインバンキング、モバイルアプリ、キャッシュレス決済などを強化し、顧客が24時間いつでも金融サービスを利用できる環境を整備。

膨大な取引データを AI やビッグデータ技術で解析し、信用リスク評価、詐欺検出、マーケット分析など、より精度の高いサービス提供とリスク管理を実現しています。

国際送金や取引決済の透明性向上のため、ブロックチェーン技術を活用した新たなソリューションの研究開発も進めています。

【出典】

【事業構成】

※累計すると100%を超えますが、例年、事業重複について-2~-4%程度の調整分が計上されています。

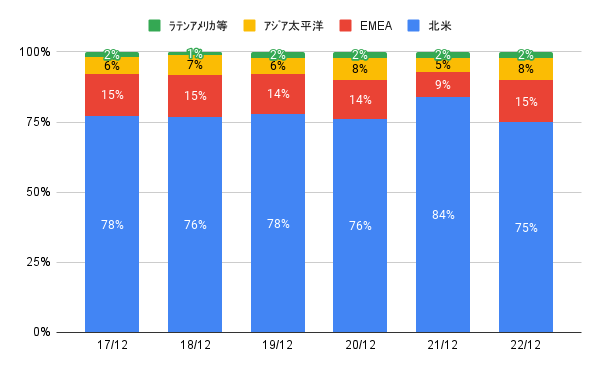

【地域別売上高】

※EMEA=欧州+中東アフリカ