GE:ゼネラルエレクトリックの株価·決算·配当

ゼネラルエレクトリック(General Electric Company)はエネルギーや航空・船舶向けのエンジン、ヘルスケア等を主力とする米国の複合企業です。

まず、会社の概要や主な情報、近年のニュースなどを見てみましょう。

エジソンの電気照明企業から始まったGEは、ジャック・ウェルチの時代に多角化を進め、複合企業の代表格となりました。

ウェルチはM&Aを用いて発電や再生エネルギー、石油・ガスおよびエネルギー管理、航空や輸送機器、ヘルスケアなどに手を伸ばします。

2015年には金融事業を売却し、重電機事業を買収。

16年に家電事業を中国のハイアールに売却。17年には石油事業がベーカーヒューズと統合されました。

経営悪化に伴い、中核事業に集中し、19年にバイオ医薬をダナハーに、石油・ガス部門をエアプロダクツに売却することを決めました。

21年には航空機リース事業を売却したほか、GEキャピタルの解散を発表しました。

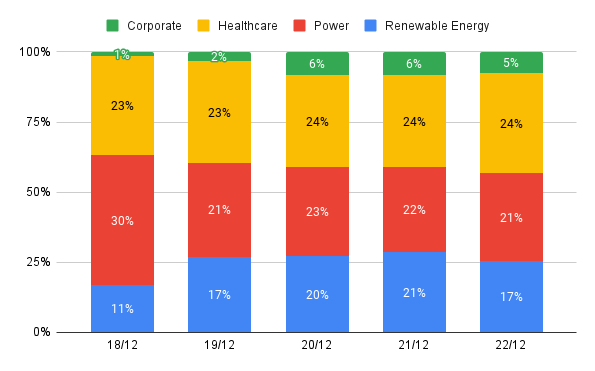

【事業構成】

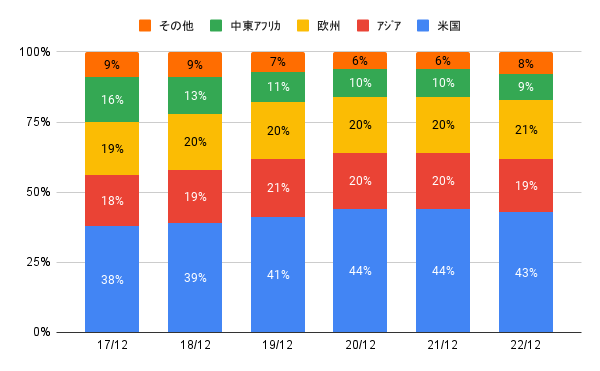

【地域別売上高】

株価:過去~現在

※チャート左目盛り:青線は株価推移、赤線は200日移動平均線

※チャート右目盛り:緑線は10年国債利回り

※株価の成長率や前日比(前日始値~前日終値)、52週高値/安値のほか、PER(株価収益率)、時価総額、株式数、取引の出来高などの内容を更新。リアルタイムは無理ですが株価は最大20分ディレイでフォロー。今後の見通しの参考情報として目標株価も掲載。

銘柄比較については関連記事(GEとHONを比較:ゼネラルエレクトリックとハネウェル)を参照

配当利回りと配当金

年平均の配当利回りや配当成長率、配当性向、年間の一株配当($)、平均株価、通年EPSの動向を見てみます。

| 年 | 配当 | 平均株価 | 年EPS | |||

| 平均利回り | 成長率 | 配当性向 | 年計 | |||

| 2023 | 0.31% | 0% | 4% | 0.32 | 103.5 | 8.36 |

| 2022 | 0.40% | 78% | -640% | 0.32 | 80.2 | -0.05 |

| 2021 | 0.18% | 350% | -3% | 0.18 | 101.2 | -6.16 |

| 2020 | 0.06% | -91% | 1% | 0.04 | 65 | 4.63 |

| 2019 | 0.60% | 24% | -9% | 0.46 | 76.9 | -4.96 |

| 2018 | 0.38% | -56% | -2% | 0.37 | 96.2 | -20.96 |

| 2017 | 0.45% | -10% | -10% | 0.84 | 187.3 | -8.24 |

| 2016 | 0.44% | 1% | 16% | 0.93 | 212.3 | 6 |

| 2015 | 0.51% | 3% | -19% | 0.92 | 181.7 | -4.88 |

| 2014 | 0.52% | 13% | 7% | 0.89 | 170.1 | 12 |

| 2013 | 0.52% | 13% | 8% | 0.79 | 152.1 | 10.16 |

| 2012 | 0.56% | 15% | 7% | 0.70 | 123.9 | 10.32 |

| 2011 | 0.57% | 33% | 6% | 0.61 | 107.2 | 9.84 |

| 2010 | 0.48% | -25% | 5% | 0.46 | 94.9 | 8.48 |

| 2009 | 0.82% | -47% | 8% | 0.61 | 74.5 | 8.08 |

| 2008 | 0.85% | 8% | 9% | 1.24 | 145.8 | 13.76 |

四半期決算 予想:結果

マーケットにおけるEPSと売上の予想値の変動を更新してみます。

なお、GEのIRページ(四半期決算)はこちら

(※Q=四半期決算、予想値は英語版のヤフーファイナンスで更新)。

★ガイダンス

(Y=通年、予=予想。GD=ガイダンス。「21/12」は21/12決算で出したGDを示す)

| GD | Y:予 | Y:EPS |

| 23/6 | 1.98 | 1.7~2 |

| 23/3 | 2.06 | 2.1~2.3 |

| 22/12 | 2.44 | 1.6~2 |

| 22/9 | 2.63 | 2.4~2.8 |

| 22/6 | なし | |

| 22/3 | なし | |

| 21/12 | 4.01 | 2.8~3.5 |

| 21/9 | 4.05 | 1.8~2.1 |

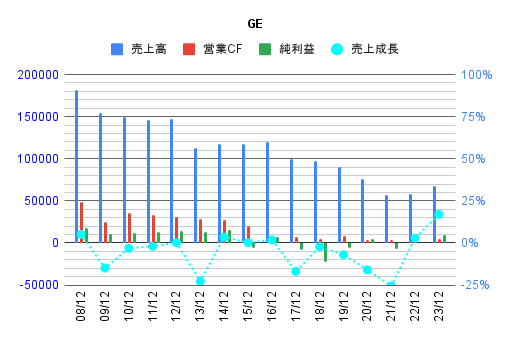

業績:財務情報

通期の売上、利益、資産、負債、資本、キャッシュフローなどの詳細を見てみます(単位は百万ドル)

なお、GEのIRページ(年次報告書)はこちら

損益計算(売上、純利益等)

| GE | 売上高 | 売上成長 | 営業CF | 純利益 |

| 08/12 | 181581 | 5% | 48653 | 17335 |

| 09/12 | 154438 | -15% | 24417 | 10725 |

| 10/12 | 149567 | -3% | 36124 | 11344 |

| 11/12 | 146542 | -2% | 33359 | 13120 |

| 12/12 | 146684 | 0% | 31331 | 13641 |

| 13/12 | 113245 | -23% | 28510 | 13057 |

| 14/12 | 117184 | 3% | 27709 | 15233 |

| 15/12 | 117386 | 0% | 19891 | -6145 |

| 16/12 | 119469 | 2% | 1160 | 6845 |

| 17/12 | 99279 | -17% | 6554 | -8920 |

| 18/12 | 97012 | -2% | 4978 | -22802 |

| 19/12 | 90221 | -7% | 8734 | -5439 |

| 20/12 | 75833 | -16% | 3568 | 5230 |

| 21/12 | 56469 | -26% | 3332 | -6757 |

| 22/12 | 58100 | 3% | 5916 | 51 |

| 23/12 | 67954 | 17% | 5179 | 9186 |

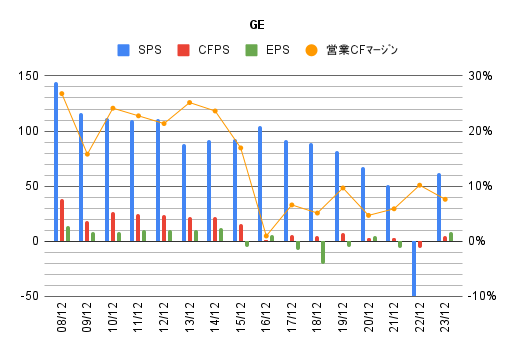

★一株当たり指標(EPS等)

次に、一株当たりで見た指標を見てみます。

※SPS:売上高÷株式数

※CFPS:営業キャッシュフロー÷株式数

※EPS:純利益÷株式発行数

※CFPS/SPS=営業キャッシュフローマージン。15%もあれば優良。

| GE | SPS | CFPS | EPS | CFPS/SPS |

| 08/12 | 144.13 | 38.62 | 13.76 | 27% |

| 09/12 | 116.35 | 18.4 | 8.08 | 16% |

| 10/12 | 111.81 | 27 | 8.48 | 24% |

| 11/12 | 109.91 | 25.02 | 9.84 | 23% |

| 12/12 | 110.97 | 23.7 | 10.32 | 21% |

| 13/12 | 88.12 | 22.18 | 10.16 | 25% |

| 14/12 | 92.31 | 21.83 | 12 | 24% |

| 15/12 | 93.22 | 15.8 | -4.88 | 17% |

| 16/12 | 104.72 | 1.02 | 6 | 1% |

| 17/12 | 91.71 | 6.05 | -8.24 | 7% |

| 18/12 | 89.18 | 4.58 | -20.96 | 5% |

| 19/12 | 82.28 | 7.96 | -4.96 | 10% |

| 20/12 | 67.13 | 3.16 | 4.63 | 5% |

| 21/12 | 51.48 | 3.04 | -6.16 | 6% |

| 22/12 | -56.96 | -5.8 | -0.05 | 10% |

| 23/12 | 61.84 | 4.71 | 8.36 | 8% |

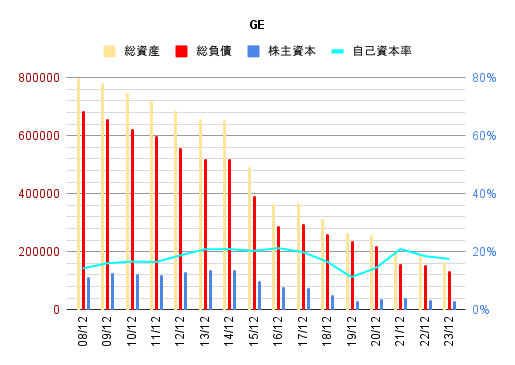

バランスシート

| GE | 総資産 | 総負債 | 株主資本 | 自己資本率 |

| 08/12 | 797769 | 684157 | 113612 | 14% |

| 09/12 | 781901 | 656765 | 125136 | 16% |

| 10/12 | 747793 | 623595 | 124198 | 17% |

| 11/12 | 718189 | 600055 | 118134 | 16% |

| 12/12 | 684999 | 556529 | 128470 | 19% |

| 13/12 | 656560 | 519777 | 136783 | 21% |

| 14/12 | 654954 | 518121 | 136833 | 21% |

| 15/12 | 493071 | 392933 | 100138 | 20% |

| 16/12 | 365183 | 287692 | 77491 | 21% |

| 17/12 | 369245 | 295747 | 73498 | 20% |

| 18/12 | 311072 | 259591 | 51481 | 17% |

| 19/12 | 265177 | 235316 | 29861 | 11% |

| 20/12 | 256211 | 219318 | 36893 | 14% |

| 21/12 | 198874 | 157262 | 41612 | 21% |

| 22/12 | 188851 | 153938 | 34913 | 18% |

| 23/12 | 163045 | 134466 | 28579 | 18% |

★ROAとROEなど

| GE | ROA | ROE | 負債比率 | 流動比率 |

| 08/12 | 2% | 15% | 602% | 230% |

| 09/12 | 1% | 9% | 525% | 275% |

| 10/12 | 2% | 9% | 502% | 296% |

| 11/12 | 2% | 11% | 508% | 249% |

| 12/12 | 2% | 11% | 433% | 294% |

| 13/12 | 2% | 10% | 380% | 343% |

| 14/12 | 2% | 11% | 379% | 149% |

| 15/12 | -1% | -6% | 392% | 163% |

| 16/12 | 2% | 9% | 371% | 193% |

| 17/12 | -2% | -12% | 402% | 180% |

| 18/12 | -7% | -44% | 504% | 179% |

| 19/12 | -2% | -18% | 788% | 131% |

| 20/12 | 2% | 14% | 594% | 155% |

| 21/12 | -3% | -16% | 378% | 128% |

| 22/12 | 0% | 0% | 441% | 116% |

| 23/12 | 6% | 32% | 471% | 118% |

★ROA=純利益÷総資産

★ROE=純利益÷自己資本

★負債比率=総負債÷株主資本 ※低ければ安全性は高い。借金して収益性を上げると負債比率は上がりがち。

★流動比率=流動資産÷流動負債 ※短期的な支払い能力を見る指標

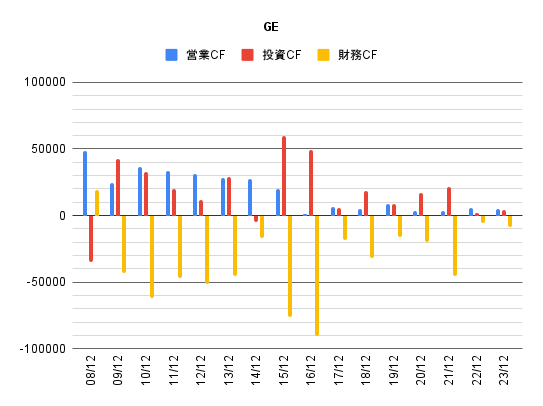

キャッシュフロー

| GE | 営業CF | 投資CF | 財務CF |

| 08/12 | 48653 | -34768 | 19136 |

| 09/12 | 24417 | 42378 | -43513 |

| 10/12 | 36124 | 32436 | -61586 |

| 11/12 | 33359 | 19882 | -46863 |

| 12/12 | 31331 | 11302 | -51074 |

| 13/12 | 28510 | 29117 | -45575 |

| 14/12 | 27709 | -5034 | -16956 |

| 15/12 | 19891 | 59488 | -76054 |

| 16/12 | 1160 | 49135 | -90464 |

| 17/12 | 6554 | 5379 | -18484 |

| 18/12 | 4978 | 18280 | -31806 |

| 19/12 | 8734 | 8977 | -16133 |

| 20/12 | 3568 | 16671 | -19852 |

| 21/12 | 3332 | 21308 | -45177 |

| 22/12 | 5916 | 2270 | -5585 |

| 23/12 | 5179 | 3977 | -8613 |